Dřívější odchod do penze: Vyplatí se předčasný starobní důchod, nebo předdůchod?

16.7.2022 | Ing. Jiří Šafařík, Bc. Jiřina Holubová

Více než třetina starobních důchodců pobírá trvale krácený předčasný důchod. Dřívější odchod do penze má své kladné i záporné stránky. Při zvažování ukončení výdělečné činnosti je klíčové se zaměřit nejen na to, kdy odejít do důchodu, ale především za kolik. Předčasný důchod znamená propad životní úrovně, tím spíše v období vysoké inflace. Existuje alternativní řešení, které by přineslo pravidelný vyšší příjem v penzi?Alternativou pro dřívější odchod do penze je tzv. předdůchod, což je neformální název pro starobní penzi na určenou dobu podle zákona č. 427/2011 Sb., o doplňkovém penzijním spoření. Přestože funguje od roku 2013, je zatím využíván jen minimálně. Na konci prvního čtvrtletí roku 2022 bylo podle údajů Asociace penzijních společností ČR evidováno jen 4 380 předdůchodců; průměrná výše předdůchodu byla 12 781 Kč měsíčně. Účastníků III. důchodového pilíře přitom v prvním čtvrtletí roku 2022 bylo 4 425 087 (většina v transformovaných fondech).

Nárok na předdůchod

Při splnění zákonem daných podmínek předdůchod představuje možnost, jak z doplňkového penzijního spoření čerpat svoje úspory včetně státní podpory až o 5 let dříve než starobní důchod. Pro vznik nároku na předdůchod je nutné splnit tyto podmínky:

- spořit formou doplňkového penzijního spoření alespoň 5 let (počítá se i doba spoření na penzijním připojištění),

- mít naspořený dostatek finančních prostředků, aby měsíční splátka předdůchodu odpovídala alespoň 30 % průměrné mzdy vyhlášené Ministerstvem práce a sociálních věcí. Pro předdůchody v roce 2022 je to částka 11 114 Kč (30 % z 37 047 Kč). Případné chybějící finanční prostředky lze na účet doplňkového penzijního spoření vložit jednorázově,

- dosáhnout zákonem daného věku; čerpat předdůchod je možné nejdříve 5 let před dosažením důchodového věku (pro ženy platí důchodový věk muže stejného data narození),

- nastavit výplatu předdůchodu minimálně na 2 roky (maximálně na 5 let).

Jaké jsou výhody a nevýhody předdůchodu?

Pozitivní stránkou předdůchodu je to, že člověk může dříve přestat pracovat a užívat si tak života v penzi déle až o pět let. Na rozdíl od předčasného důchodu lze při předdůchodu neomezeně pracovat a přivydělat si. Pokud předdůchodce nepracuje, hradí za něj stát zdravotní pojištění. Dále je předdůchod tzv. vyloučenou dobou, takže nízké nebo nulové přivýdělky v době čerpání předdůchodu tím pádem nemohou konečný starobní důchod nijak negativně ovlivnit.

Je však nutné zmínit, že předdůchod sám o sobě není dobou pojištění ani náhradní dobou pojištění, a proto se za každý rok předdůchodu procentní výměra starobního důchodu sníží o 1,5 %, minimálně tedy o 3 %, maximálně o 7,5 %. I takové snížení je však výrazně nižší než u předčasného důchodu. Kromě toho je potřeba počítat s tím, že předdůchod nepodléhá valorizaci.

Co je finančně výhodnější – předčasný důchod, nebo předdůchod?

Nabízí se otázka, která z těchto variant v dlouhodobém časovém měřítku zaručí vyšší příjem v penzi. Na tuto zásadní otázku nelze obecně jednoznačně odpovědět, neboť výhodnost či nevýhodnost obou variant závisí na mnoha proměnných. Jsou to zejména doba dožití (doba pobírání předčasného důchodu, nebo starobního důchodu po předchozím čerpání předdůchodu), výše započitatelných příjmů (osobního vyměřovacího základu) budoucího důchodce, délka doby předčasnosti, ale také vývoj inflace v období pobírání důchodu. Pro objektivní porovnání předčasného důchodu a předdůchodu je třeba provést individuální výpočet pro konkrétního člověka.

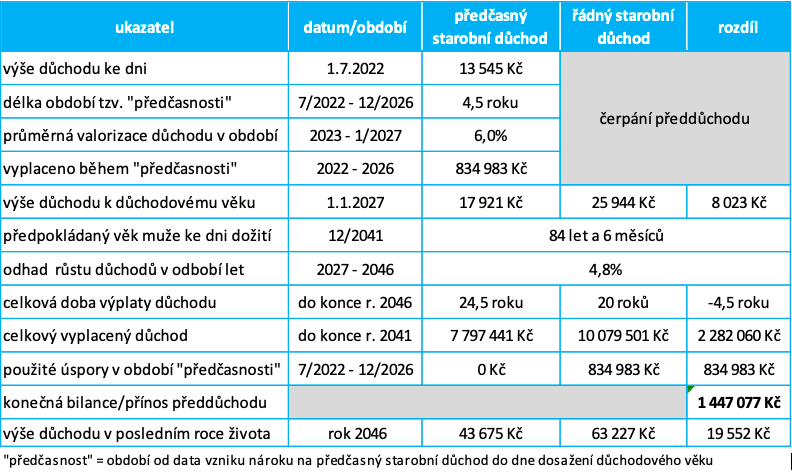

Následující příklad ukazuje rozdíl mezi výší starobního důchodu po předchozím čerpání předdůchodu a výší předčasného starobního důchodu a také to, jaký vliv může mít valorizace důchodů (závislá na inflaci a růstu mezd) na výši obou důchodů během celého období jejich výplaty.

Příklad

Muž narozený 1. 7. 1962 je pevně rozhodnut ukončit pracovní činnost několik let před dosažením důchodového věku. Zvažuje požádat o předčasný důchod, nebo čerpat předdůchod a rád by věděl, která varianta odchodu do penze bude pro něj výhodnější.

Nárok na předčasný starobní důchod má nejdříve 1. 7. 2022, tj. 4,5 roku před dosažením důchodového věku 64 let a 6 měsíců (toho dosáhne 1. 1. 2027).

Pokud se rozhodne pro předčasný důchod získá ke dni 1. 7. 2022 dobu pojištění 43 let a dosáhne osobního vyměřovacího základu ve výši 37 839 Kč (tj. ve výši průměrné mzdy v r. 2021). Předčasný důchod mu bude vyměřen ve výši 13 545 Kč (včetně červnové mimořádné valorizace důchodů). Tato částka bude následně každý leden valorizována. Pro období do roku 2027 předpokládejme průměrnou valorizaci důchodů ve výši 6 % ročně. Za tohoto předpokladu se jeho předčasný důchod k 1. lednu 2027, tj. ke dni dosažení důchodového věku, zvýší na 17 921 Kč. Za období „předčasnosti“ (4,5 roku) mu bude vyplaceno celkem 834 983 Kč.

Pokud se rozhodne pro variantu předdůchodu od stejného data, to znamená, že jej bude pobírat také po dobu 4,5 roku (tj. 54 měsíců) musí „uvolnit“ ze svého doplňkového penzijního spoření částku minimálně 600 156 Kč pro měsíční výplatu předdůchodu 11 114 Kč. Aby si zajistil stejnou úroveň příjmů jako u předčasného důchodu, použije pro dané období úspory ve stejné výši, jako je vyplacená částka u předčasného důchodu, tzn. 834 983 Kč. Po skončení předdůchodu mu bude od 1. 1. 2027 za předpokladu stejného růstu důchodů jako valorizace důchodů (6 % do roku 2027) přiznán starobní důchod 25 944 Kč. Bude tedy o 8 023 Kč vyšší než valorizovaný předčasný důchod ke stejnému datu (17 921 Kč).

Shrneme-li to, tak „náš penzista“ bude mít v první nebo druhé variantě po dobu 4,5 roku do dosažení důchodového věku k dispozici stejnou částku 834 983 Kč. V případě předčasného důchodu mu tuto částku vyplatí stát z důchodového pojištění, v případě předdůchodu spotřebuje vlastní úspory. Až do dne dosažení důchodového věku, tj. 1. 1. 2027, je tak jednoznačně výhodnější předčasný důchod. Ovšem ani předčasný důchod není zadarmo.

Po dosažení důchodového věku není předčasnému důchodci přiznán starobní důchod, ale snížený předčasný důchod pokračuje dále až do konce jeho života. Předdůchodci bude na základě žádosti od 1. 1. 2027 vyplácen starobní důchod spočítaný sice pro stejnou dobu pojištění 43 let, ovšem nepoznamenaný ‚sankcemi‘ v podobě krácení jeho výše, jako je tomu u předčasného důchodu. Starobní důchod po čerpání předdůchodu bude tedy vyšší než dál vyplácený předčasný důchod. Porovnání výhodnosti či nevýhodnosti obou variant se tedy „přesouvá“ do období života v penzi po dosažení důchodového věku.

Jak se budou vyvíjet obě penze po dosažení důchodového věku?

Předpokládejme, že uvažovaný důchodce bude pobírat důchod od dosažení důchodového věku ještě dalších 20 roků, tedy do svých 84 let a 6 měsíců. Pro tak dlouhé období byl zvolen průměrný růst starobních důchodů za posledních 20 let ve výši 4,8 %.

Při zvolení varianty předčasného důchodu bude za těchto předpokladů důchodci vyplaceno za celou dobu pobírání předčasného důchodu – tzn. za 24,5 roků – bezmála 7 mil a 800 tis. Kč. Výše jeho důchodu v posledním roce života (v r. 2046) dosáhne více než 43 600 Kč.

Při zvolení varianty předdůchodu bude důchodci za stejných předpokladů za 20 let vyplaceno více než 10 mil Kč. Přestože bude uvažovaný penzista pobírat starobní důchod o 4 roky 6 měsíců kratší dobu, než by pobíral předčasný důchod, bude mu vyplaceno o 2 mil. 300 tis. Kč více. Od této částky je však nutné pro zachování objektivity odečíst spotřebované vlastní úspory 834 983 Kč, takže konečný přínos varianty předdůchodu je cca 1 mil. 450 tis. Kč. V posledním roce života by starobní důchod v uvedeném příkladu činil přes 63 200 Kč měsíčně.

Tabulka: Porovnání předčasného důchodu a předdůchodu (platí pro dožití 20 let od dosažení důchodového věku)

Samozřejmě, že ne každý důchodce bude pobírat starobní důchod po dobu 20 let. Aby se muži v uvedeném příkladu předdůchod finančně vyplatil, musel by starobní důchod pobírat alespoň 12,5 roku, tedy do svých 77 let, což je ovšem naprosto reálné. Ani pokud by se tohoto věku nedožil, nelze to brát tak, že utrpěl ztrátu. Po smrti nelze skládat účty.

Pro někoho však může toto „riziko“ znamenat, že předdůchod zavrhne. Požádá o snížený předčasný důchod a ze svých úspor se rozhodne vyplácet si vlastní rentu. Jak by to vypadalo v případě uvedeného „penzisty“?

Pokud by se rozhodl od dosažení důchodového věku dorovnávat svůj snížený předčasný důchod ze svých úspor v uvedené výši 834 983 Kč, měl by se snažit o to, aby se tyto úspory až do jejich spotřebování co nejlépe zhodnocovaly, což může být hlavně v době zvýšené inflace obtížné. I kdyby dosáhl jejich zhodnocování ve výši předpokládané valorizace důchodů, tj. 4,8 % ročně, vystačily by mu tyto úspory na dobu 9 roků, tj. do jeho věku 73 let. Po vyčerpání úspor by jeho příjem tvořil už jen ‚holý‘ předčasný důchod, který by náhle klesl o více než 12 tisíc Kč měsíčně a každým rokem by se rozdíl, tedy pokles oproti starobnímu důchodu zvětšoval. Budeme-li předpokládat dožití 84 let, tak v posledním roce života by předčasný důchod v porovnání se starobním důchodem byl nižší o téměř 20 tisíc Kč měsíčně.

Uvedená čísla samozřejmě platí pro zvolený příklad. Rozdíl obou důchodů se bude snižovat u nižších příjmů (a tedy i důchodů) a při kratší době „předčasnosti“ nebo dožití. Přesto se bude vždy jednat o znatelný pokles životní úrovně u varianty předčasného důchodu. Na druhé straně s rostoucími příjmy (a tedy i důchody) se rozdíl ve prospěch varianty předdůchodu a následného starobního důchodu zvyšuje. Varianta předdůchodu se starobním důchodem získává také výraznou převahu nad předčasným starobním důchodem v období zvýšené inflace.

Dobrá rada nad zlato

Správně se rozhodnout, jakým způsobem odejít dříve do penze, není jednoduchý úkol. Zde jsme si ukázali jen příklad „prostého“ předčasného důchodu a „prostého“ předdůchodu s navazujícím starobním důchodem. I tak se to může leckomu zdát příliš složité a těžko pochopitelné. V praxi však existují další možnosti pro zefektivnění jak předčasného důchodu, tak předdůchodu. Tyto možnosti se dají navíc mezi sebou kombinovat. Vyžaduje to ale konkrétní výpočty na základě důsledné analýzy stavu důchodového pojištění a situace každého jednotlivého člověka, který má zájem dříve přestat pracovat a odejít do penze.